公司新闻

权威!2023年上半年修船市场运行分析及未来展望

一、全球修船市场上半年简要分析

修船市场与航运市场息息相关。受集装箱船和干散货船市场调整的影响,2023年航运市场整体较2022年相比有大幅回落。但受油轮市场强劲上涨推动,与“能源”相关的细分市场表现强劲。集装箱船市场回归“正常化”运行,部分船舶开始进行下线修理。在全球经济不确定性依然存在的背景下,大部分航运细分市场情绪依然乐观。

近年来全球修船市场持续稳定发展。特别是2019年以来,随着船舶脱硫装置加装、船舶压载水处理装置(BWTS)加装及其他环保改装等业务的增多,船舶修理作业量不断增加。根据克拉克森数据统计,过去两年来全球船舶修理艘次分别为29624艘次和32750艘次,呈不断增长趋势。2023年上半年全球船舶修理艘次为12256艘次,与去年上半年15128艘次相比,同比下降19%。后续市场方面整体偏谨慎,宏观经济不景气可能会导致后续修船市场工程量不足。

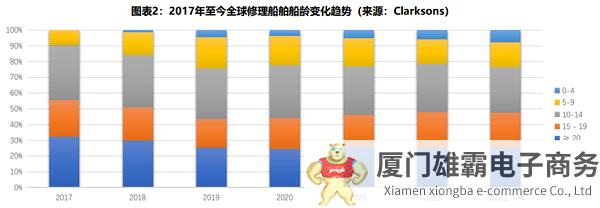

通过表1分析2017年至今船舶修理的主要数据情况可以看出,全球船舶在2023年上半年主要呈现以下修理特点:

从船龄来看,老旧船舶修理艘数占比逐步下降,10年以下船龄的船舶修理艘数占比逐步增加。

从2017年到2023年,20年及以上船龄的船舶占比由32%下降到25.7%;15-19年船龄的船舶修理由23%下降到22%;10-14年船龄船舶修理由34%下降到29%;而10年以下船龄的船舶修理占比则由10%上升到23%。随着全球环保法规的增加,老旧船舶的淘汰将逐渐增多,修船船龄将持续呈年轻化趋势发展。从统计数据来看,全球修船平均船龄已经由2017年的17.77年下降到2023年的15.24年。

修理船舶尺寸有增加趋势,大型船舶的修理逐渐增多。

从统计来看,2021年-2022年修理船舶的平均船长和修正总吨(CGT)较2019年相比有所回落,但自2023年上半年以来,平均船长已增加到174.24米,CGT平均值为18087,是2017年以来的最高均值。10万吨级以上船舶修理艘数也由2021年的10.2%,逐步增加到2022年的10.5%和2023年上半年的11.9%。

新能源及双燃料船舶修理逐渐增多。

根据统计数据,2020年新能源船舶的修理为155艘,而2021年之后,基本每年的修理量在200艘以上。随着新能源船舶交付量的逐年增加,随之而来的修理改装业务将呈逐年上升态势。

二、中国修船市场上半年市场分析

中国作为全球修船大国,在疫情前后市场份额经历了细微的波动变化。近年来,中国一直是全球主要修船厂所在地,从2018年开始到2020年,中国的修船市场份额占比不断提升,艘数占比分别为38.5%、39.8%和41.8%。2021-2022年,国内修船市场份额部分外溢到土耳其、中东、东南亚等国家,导致中国修船市场占全球市场的份额出现下跌,分别为39.4%和37.7%。进入2023年,随着中国修船市场的全面恢复,市场份额再度提升。据中国船舶工业行业协会统计,2023年上半年,我国船舶修理企业船舶修理完工各类船舶5326艘,同比增长13.7%,其中:外轮修理完工2015艘,同比增长22.9%。中国修船占全球修船市场份额达到53.5%。从修理类型来看,中国船厂主要以承修散货船、集装箱船和油化品船为主。同2022年相比,2023年上半年,中国船厂修理的散货船的修理量占比有所下降,集装箱船、油化品船、汽车运输船(PCC)的修理艘数占比有所上升,整体修船量较往年有所增加。

(一)上半年中国修船市场份额统计

我国修船集团主要由三大央企(中远海运重工、中国船舶集团和招商工业集团)、民企以及部分合资和外资企业组成。

据中国船舶工业行业协会统计,上半年,我国船舶修理企业完成船舶修理产值165亿元,其中三大央企合计占比55.2%,其他修船企业占比44.8%。

(二)中国修船厂发展情况

我国拥有5万吨级以上修船坞83座,总容量1459.5万载重吨。

1、修船厂区域分布

目前中国共有100多家修船厂,主要分布在舟山、上海、广州、福州和大连等地。修船厂主要在沿海的北方地区,华南地区,长三角地区沿海沿江区域。长三角地区是我国最大的修船地区,近三年以来年均修船产值占我国整体修船产值的60%以上,而其中舟山地区作为一个地级市,已成为我国最大的修船基地,2022年产值占比达到42%。

2、修船业务构成多元化,彰显我国修船综合能力提升

传统的修船船型为散杂货船、油轮和集装箱船等。目前我国的修船企业能承接的修理改装项目拓展到浮式液化天然气生产储卸装置(FPSO)修理改装、双燃料改装、国家能源项目大型海损修理、风电安装船改装、自升式钻井平台改装、豪华邮轮修理、半潜船改装、LNG船舶修理、牲畜船改装、脱硫塔安装等高附加值项目。

3、修船行业盈利能力和可持续发展能力

据中国船舶工业行业协会统计,上半年,我国船舶修理企业完成修船营业收入155.2亿元,同比增长30%。修船分会所属33家船企中90%以上的修船企业实现盈利,行业龙头企业盈利水平达上亿元。

三、修船市场展望

(一)常规修理业务发展趋势

从修理船型来看:散货船修理方面,预计到2025年散货船的修理量会有大幅增加,主要原因是散货船在2010年-2011年左右达到交付高峰,大部分船舶在2025年时将达到15年船龄,届时需要进行特检的船舶数量将远高于其他年份。

(二)改装业务发展趋势

随着甲醇双燃料订单的增多,预计未来2-3年绿色甲醇双燃料改装等项目将陆续出现并逐步增加。根据主要船公司目前双燃料订单情况,2023年生效的甲醇双燃料已经占新造集装箱船订单的56%,部分船公司如马士基等也已经开始有甲醇双燃料船舶改装计划。

(三)规范及法规带来的业务机遇

EEXI(现有船技术能效指标)、CII(运营船碳排放强度指标)等环保法规的生效,将促使部分船舶产生加装环保装置需求,可能有一定的改装订单。但是大部分船东将采用主机限制功率、外壳有机硅油漆的方案,双燃料改装等大型改装项目的潜在需求不足。压载水公约将于2024年正式生效,在此之前所有的营运船舶必须安装,所以压载水设备除了新造船之外,今年将是最后的安装期限。脱硫塔将视高低硫油价差的波动,如差价很高则仍有一波行情。

(四)绿色修船发展展望

修船行业是典型的劳动密集型的行业,兼有制造业和服务业的特点,数字化转型难度大、总体处于探索阶段。大部分修船企业实施了制造型企业常用的系统,一般覆盖财务、采购仓储、OA、人事等。国内部分管理领先企业正在探索逐步打通修船业务的核心流程,将经营、生产、结算管理一体化,建立电子价格库,解决工程单写单效率低、规范难,与分包商结算争议多、结算周期长等核心业务痛点,将初始单、勘验单、分项单、最终完工单、对外结算单、分账单、对内结算单融合流转,以此为主线进一步贯通质量、安全、物资、物流等,并对接财务系统,实现业财一体化。修船数字化未来将基于海量大数据、AI、云计算等技术,加速修船生产智能化、船舶全生命周期等应用和发展。

(中国船舶工业行业协会修船分会 供稿)